2024-04-02

2024-04-02 2034

2034核心观点:截至3月末,了解到钢结构行业样本企业原料库存月环比减少4.21%,市场整体采购积极性不高,备货预期减弱,且原料日耗月环比下降3.09%。同比去年市场,经济活跃度不佳,资金流动性不足,政策面无明显利好消息,虽对于钢构及基建的投入稳步释放,但进度表现一般,预估四月钢构行业表现平平。

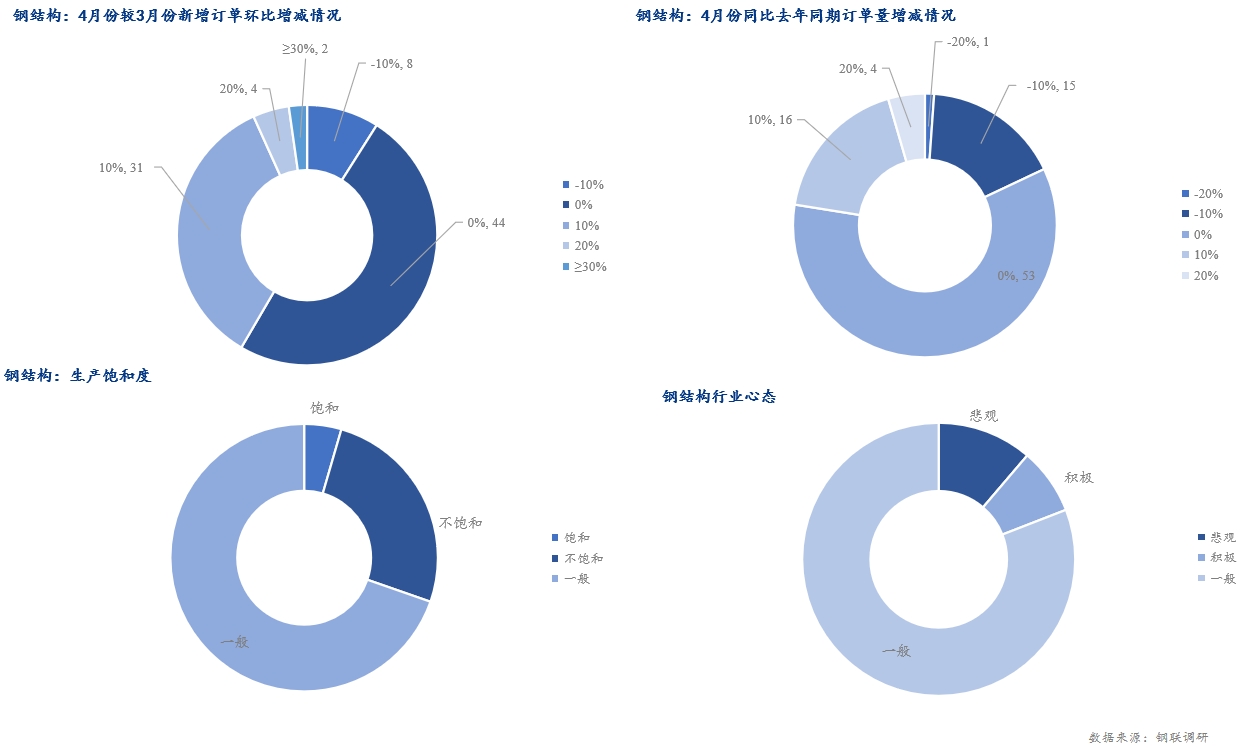

从用钢表现来看,钢结构是由钢板或型钢等各类钢材通过焊接、螺栓等连接组成的结构;主要应用范围有住宅、桥梁、工业厂房、大型公共建筑、设备、塔桅等。根据我网调研的钢结构企业样本订单,4月份月环比新增订单增幅表现一般,下游整体订单少且资源用钢量小。当前市场需求趋弱,产能难以有效减少,或将加大供需矛盾;当前行业恢复基础尚不牢固,开工端改善不明显,市场内需动力不足、需求偏弱、市场预期差仍然是突出问题。

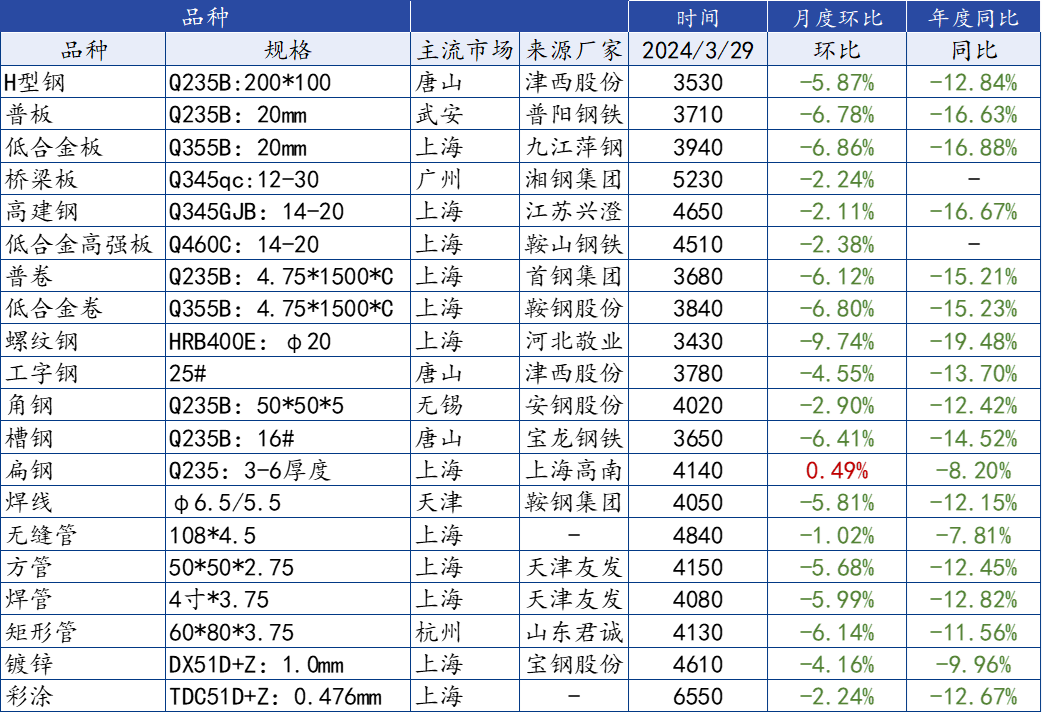

月度原材料价格监测

一、主要品种价格分析

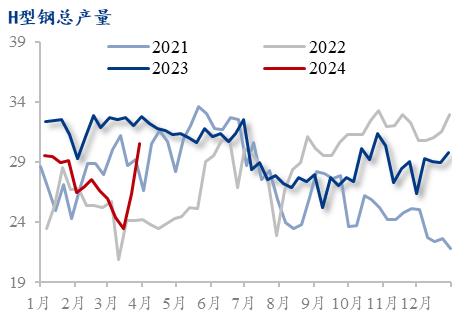

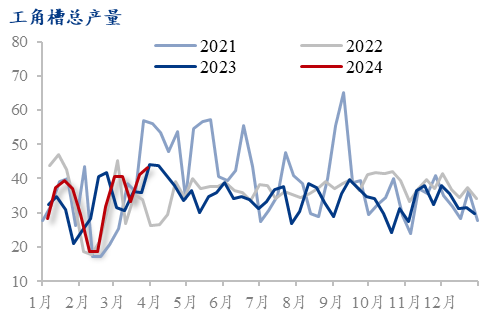

主要内容摘要①——型钢:

3月型钢价格趋弱运行。供给方面,长流程钢企集中复产较多,调坯轧钢厂处于盈亏边缘,生产积极性降低。需求方面,从下游的实际应用情况来看,目前项目推进仍然缓慢,实际需求量不及往年同期水平。情绪方面,期螺盘面快速大幅反弹,但现货反应相对滞后,幅度较低,市场回暖的劲头不足。

预计4月型钢价格稳中趋强运行。库存方面,目前厂内库存均偏高,仍是以降低库存总量为主,预计供应水平将处于高位,库存方面或将小幅被动累库。原料方面,仅个别企业按需拿货,多数以消化厂内钢坯库存为主,板坯资源去库明显,且后期到港计划仍存。需求方面,即将进入四月,需求或将逐步复苏进而带动出货量的平稳推进,也是社库向下游转移的一个契机。综合来看,随着供应量的上涨,需求复苏相对缓慢,进一步加剧供需矛盾,价格仍然难以有保障和支撑,预计全国型钢价格将低位盘整运行。

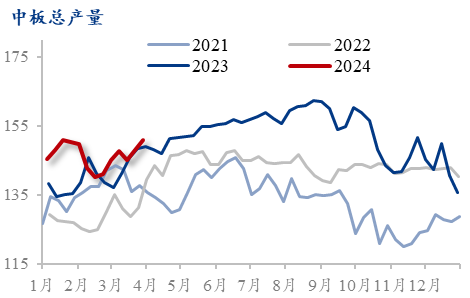

主要内容摘要②——中板:

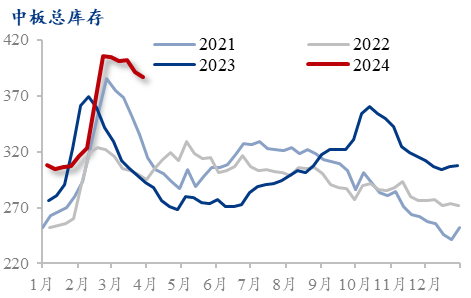

3月价格走势整体震荡下行。供应方面,由于钢厂利润有所修复,尤其中板品种利润由亏转盈,钢厂生产积极性尚可,短期内供给端保持窄幅震荡的趋势,产量变化不大。流通方面,库存处于偏高水平,并且钢厂资源加速到货,叠加负反馈影响价格持续走弱,下游采购积极性不足,现货贸易商去库压力较大。需求方面,市场处于加速下跌阶段,在库存压力下,贸易商不断出现降价甩货情况,然而越是跌价越出不动货,现货市场流动性较差,成交略显乏力。综合来看,在黑色负反馈的持续影响下,中厚板价格跟随走弱。3月价格整体震荡下行表现为主。

预计4月价格走势震荡偏强。供应方面,钢厂利润有所修复的情况下,整体生产积极性偏高,部分地区中板产线满产生产,产量预计将高位震荡运行,增量空间有限。流通方面,市场库存仍然偏大,目前仍然以化解库存压力为主,降库速度仍然偏慢,并且市场在途资源相对较多,对于后续库存去化或有一定压力。需求方面,期货带动市场情绪好转,贸易商补库需求及下游终端采购需求小幅放量,投机需求有所显现,但预计市场心态仍然整体谨慎为主,大量囤货意愿偏弱,现货成交可能仍将以刚需补库为主。综合来看,在需求缓慢恢复,供应端增量空间有限的情况下,预计4月价格将呈现震荡偏强的态势。

主要内容摘要③——热轧:

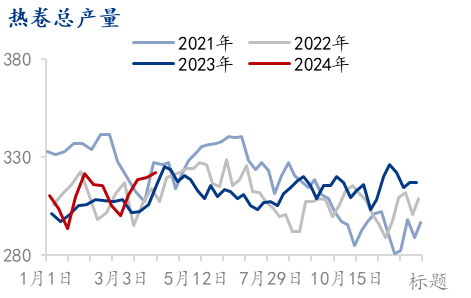

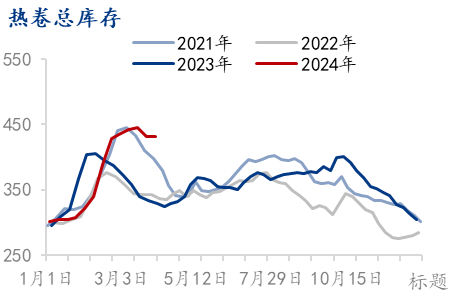

3月热卷价格走势震荡下跌。宏观方面,虽然国内政策端虽不断支持,但着力点主要还是在于化解风险以及较长期的经济发展,会议期间并未大规模出台市场所希望的经济刺激政策,短期宏观对价格作用较为有限。在以需求表现弱势的核心主导下,钢厂接单压力骤增,在会议预期落空后,市场信心持续走弱,恐慌情绪略有蔓延,贸易商也是积极进行降价销售。虽然热卷自身需求表现略弱,但这一轮负反馈的主因仍然在于需求弱现实更为突出,以及弱预期导致市场争先砸价后价格短期快速下行,钢厂利润持续恶化并倒逼钢厂减产。价格跌幅上建材明显大于热卷,热卷自身被拖累的影响较为显著。后续价格虽有一定修复,但热卷受黑色整体负反馈影响,价格重心整体下移,综合来看,热卷价格3月呈现震荡下跌的态势。

4月热卷价格走势预计震荡运行。前期整体行情运行逻辑围绕需求端运行,而在需求逐步恢复后负反馈链条暂时被打破。对于需求端而言,主力制造业和出口整体的弹性较小,难以看到增量。而对于基建端来说,资金的到位情况将决定工地端采购的节奏,以目前政策端释放的信号来看,预计相关资金将加快发放速度,对于基建资金支持将进一步提供帮助,整体需求端或有一定起色。而供应端来看,部分钢厂点对点利润已经出现,但现金流部分仍然存在压力,原料补库动作或将谨慎为主,预计后续产量将呈现缓慢回升的态势。若资金情况持续改善,在供增需增的情况下,预计4月热卷价格震荡偏强运行,但供应端弹性明显大于需求,或对价格上行动力形成一定压制,以及关注资金实际到位情况。

主要内容摘要④——焊管:

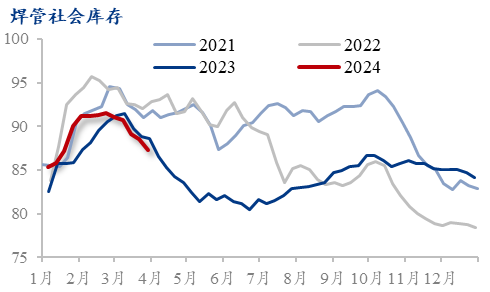

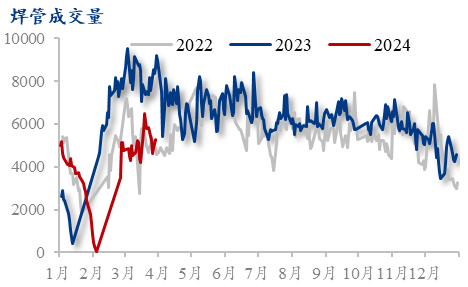

3月焊管价格偏弱运行。供应方面,焊管产量止增转降,厂内库存明显去化,焊管产量迎来拐点。需求方面,目前下游需求仍旧较为清淡,需求大规模释放尚需时日。原料方面,原料带钢价格虽有明显上涨,但焊管价格跟涨乏力。库存方面,仍以去库为主,下有亦是按需补库,少有囤货行为。情绪方面,在经历一轮深跌后,市场情绪趋于谨慎。

预计4月焊管价格或稳中趋弱运行。供给方面,求好转前,管厂产量大概率难有明显增量。需求方面,下游资金到款率不高,需求仍未有大幅上量,各地新增或新发债务不高,主要以前期审批通过项目建设为主,对钢材及用管需求较低。库存方面,商家补库意愿不强,多以去库为主,价格波动较大,补库积极性不高。综合来看,目前情况来看,各项目进度虽偏缓,但整体交投上量的节奏或继续后移,预计4月全国焊管价格跌幅或放缓。

二、钢结构行业需求调研

根据mysteel调研,截至3月末,了解到钢结构行业样本企业原料库存月环比减少4.21%,市场整体采购积极性不高,备货预期减弱,且原料日耗月环比下降3.09%。同比去年市场,经济活跃度不佳,资金流动性不足,政策面无明显利好消息,虽对于钢构及基建的投入稳步释放,但进度表现一般,预估四月钢构行业表现平平。

从用钢表现来看,钢结构是由钢板或型钢等各类钢材通过焊接、螺栓等连接组成的结构;主要应用范围有住宅、桥梁、工业厂房、大型公共建筑、设备、塔桅等。根据我网调研的钢结构企业样本订单,4月份月环比新增订单增幅表现一般,下游整体订单少且资源用钢量小。当前市场需求趋弱,产能难以有效减少,或将加大供需矛盾;当前行业恢复基础尚不牢固,开工端改善不明显,市场内需动力不足、需求偏弱、市场预期差仍然是突出问题。

三、钢结构行业相关数据

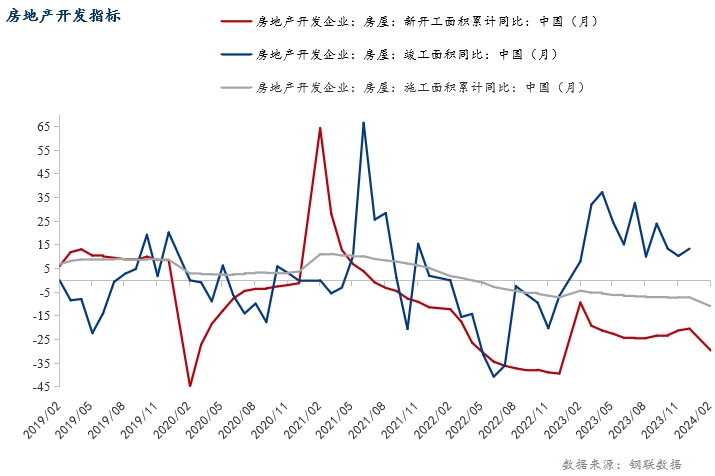

数据方面,1-2月份,全国房地产开发投资11842亿元,同比下降9.0%。1-2月份,房地产开发企业房屋施工面积666902万平方米,同比下降11.0%。其中,住宅施工面积466636万平方米,下降11.4%。房屋新开工面积9429万平方米,下降29.7%。其中,住宅新开工面积6796万平方米,下降30.6%。房屋竣工面积10395万平方米,下降20.2%。其中,住宅竣工面积7694万平方米,下降20.2%。1-2月份,新建商品房销售面积11369万平方米,同比下降20.5%,1-2月份,房地产开发企业到位资金16193亿元,同比下降24.1%。可见房地产领域难言乐观,虽然投资增速降幅有所收窄,但降幅仍然较大,地产销售、投资低位均未有显著改变。

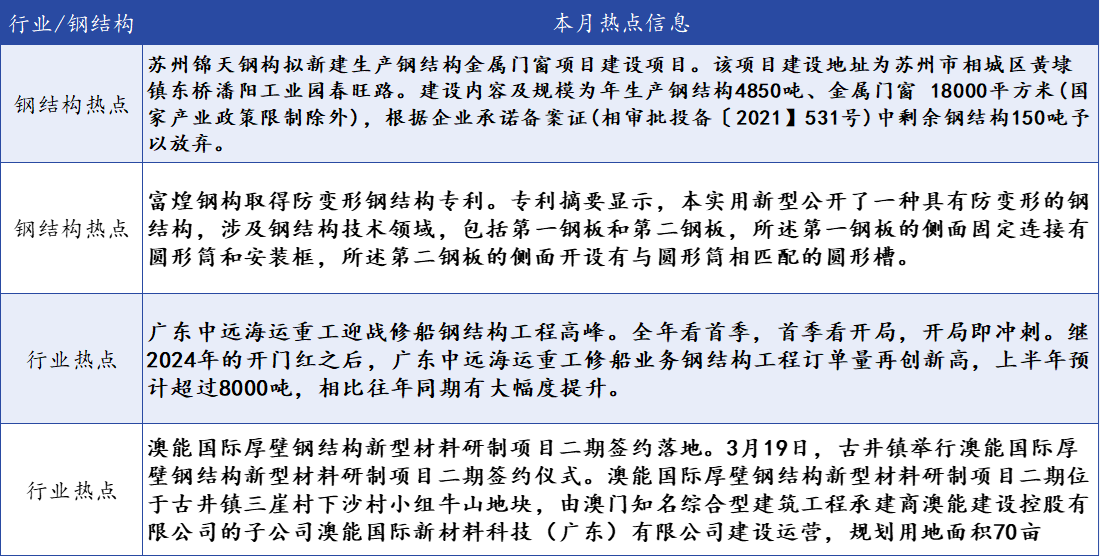

四、月度行业热点

利好政策提振钢市信心,四季度行业需求或小幅上升

2024-10-09

今冬煤炭保供基础较稳,电力企业优化布局适应新形势

2024-10-09

东海期货:政策强预期之下,10月钢价仍有反弹空间

2024-10-08

我国力争到2027年80%以上钢铁产能完成超低排放改造

2024-10-08

mysteel:9月钢铁行业大事记

2024-09-30

9月以来钢厂检修信息汇总

2024-09-30

1-8月全国煤炭采选业实现营业收入20703.3亿元

2024-09-29

中国宝武:将长材打造成为第三大战略产品,把长材基本盘打造得最强

2024-09-29

钢“财”说:库存降幅扩大,市场信心得到提振

2024-09-27

国家统计局:前8月钢铁行业亏169.7亿元

2024-09-27