2023-09-21

2023-09-21 900

900

进入“金九银十”传统需求旺季以来,宏观因素影响权重有所下降,市场交投重心从宏观政策增量预期转向旺季终端需求兑现。

近两周,钢材表观需求恢复程度偏弱,五大钢材品种的产量持续下滑,库存端整体维持去库存态势,短期终端需求压力仍未显现,钢厂主动减产的动力依旧不足。其中,螺纹钢单周表观需求量仍低于8月份高点,热轧卷板表观需求量则连续两周下滑,钢材端价格更多受供给端收缩支撑,螺纹钢即期利润维持小幅亏损状态。废钢供给不足问题依然存在,导致短流程钢厂平电利润持续亏损,螺纹钢盘面整体在短流程平电成本和螺纹钢现货价格之间窄幅波动,板材库存快速累积且高于去年同期或引发钢材库存结构性矛盾。长流程钢厂开工率和高炉利用率保持高位,原材料刚性需求、国庆节假期钢厂补库需求均对铁矿石现货价格形成支撑。碳元素价格受供给端收缩影响,涨幅更为显著。在终端需求增量有限且钢厂利润偏低情况下,碳元素估值的上升在一定程度上抑制了铁元素价格的上行空间。

产业方面,中期来看,房地产销售端持续性仍然偏弱,难以刺激房企拿地意愿。同时,销售端向拿地端传导的周期较长,新开工数据同比降幅较大,预计旺季房地产用钢需求增量有限,专项债加速发行及城投债务化解或维持基建用钢需求。因此,整体来看,终端需求对钢材价格的提振作用有限。

政策方面,政策端影响再度走弱,一方面,政策强调市场化机制调节。8月21日,工信部、国家发展改革委等七部门联合印发的《钢铁行业稳增长工作方案》指出,要“形成需求牵引供给、供给创造需求的更高水平动态平衡”。在供需“动态平衡”格局下。另一方面,粗钢产量同比增量显著减少,政策执行影响力降低。国家统计局数据显示,8月份我国粗钢产量为8641万吨,同比增长3.2%,增幅环比收窄8.3个百分点。1月—8月份我国粗钢产量为71293万吨,同比增长2.6%(1806.7万吨)。8月份我国生铁产量为7462万吨,同比增长4.8%,增幅环比收窄5.4个百分点。1月—8月份我国生铁产量为60359万吨,同比增长3.7%(2153.6万吨)。

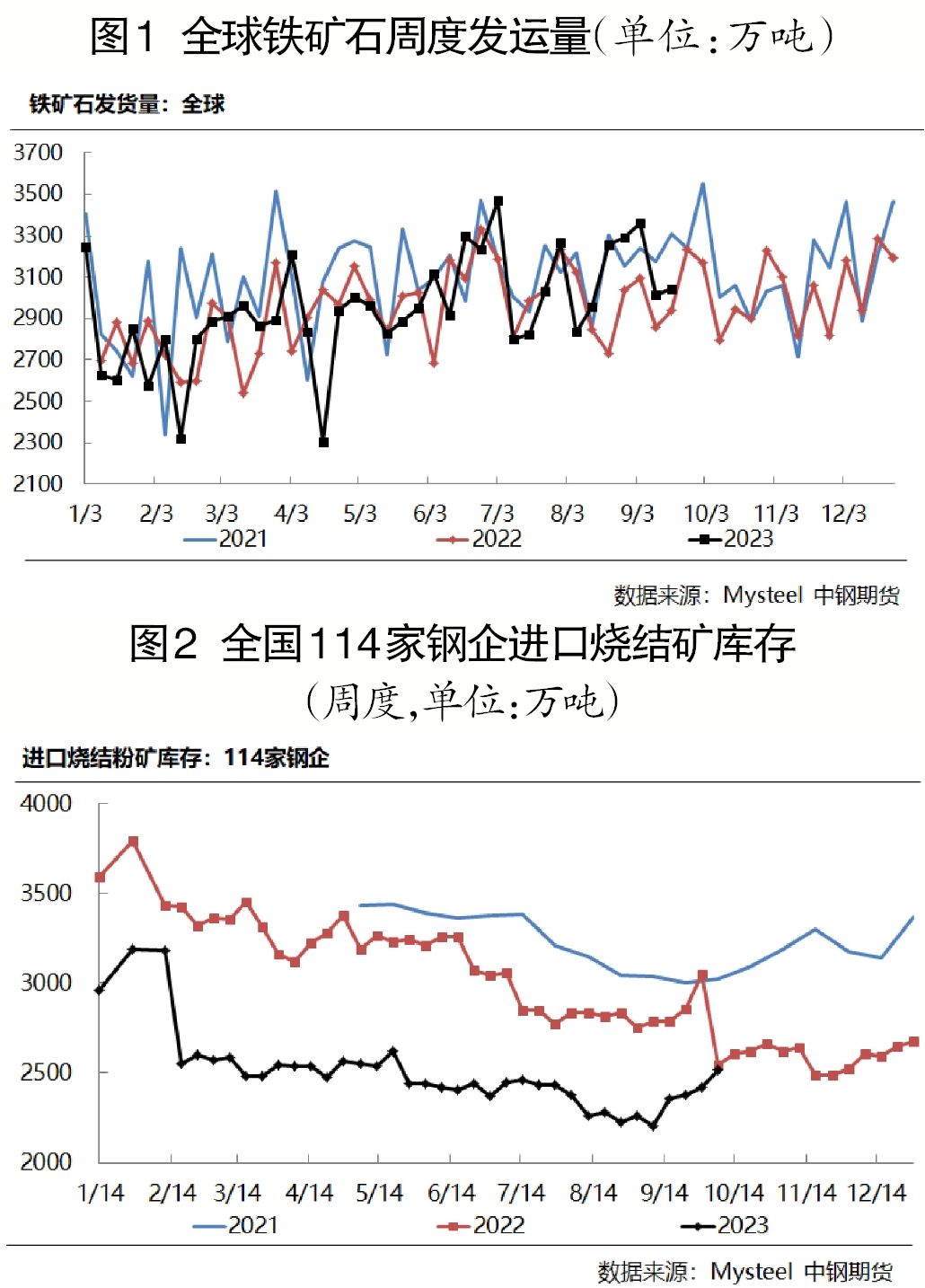

供应方面,主流矿山处于季节性高发运周期,铁矿石价格指数持续上涨,刺激外矿发运量保持高位,国产矿保持平稳。本周全球铁矿石发运量处于中位偏高水平,主流矿山发运总量连续6周高于去年同期,非主流矿山发运量有所回落,到港量触底后回升至中位水平,在此情况下供应端收缩可能性偏小。中期来看,供应增加对价格上行造成较大的压力,当前巴西淡水河谷处于季节性高发期,叠加澳大利亚必和必拓和fmg矿山财年目标同比均有所提高,第三、四季度预计四大矿山发运量季环比增加3600万吨,其中发往中国的铁矿石量季环比增加2800万吨。

需求方面,钢厂复产数量继续增加,铁水产量维持高位,短期节前补库需求支撑现货价格,但钢厂盈利面连续6周缩小,钢厂利润持续收缩,且当前钢厂烧结矿库存已经接近春节、五一假期库存高点,钢厂继续补库的力度不足,铁矿石需求面临见顶回落压力。

库存方面,钢厂整体维持低库存结构,在节前补库的驱动下,钢厂疏港量保持高位,本期到港量大幅回升抵消需求的增加,港口库存小幅下降,但由于国内需求水平整体偏高,港口累库的持续性较差,后期关注钢厂在利润偏差下的主动减产和政策限产下的需求变动。

笔者认为,当前铁矿石需求维持高位,短期补库需求支撑现货价格,但钢厂端利润持续收缩,叠加价格监管再度趋严,短期铁矿石价格上行承压。后期关注钢厂因亏损的自发限产及旺季兑现期的需求成色。原材料铁矿石价格监管压力加大,钢厂即期利润已经处于亏损状态,现实需求仍存在较大不确定性,铁矿石01合约短期继续做多价值偏低,下一步应关注终端需求韧性和增量变动情况。